中国激光雷达第一股,能照亮汽车智能化赛道么?

2月9日晚,禾赛正式登陆纳斯达克,这对禾赛乃至中国科技企业来说具有里程碑意义,其不仅成为了中国激光雷达公司第一股,也是自2021年6月30日以来,第一家在美上市、且募资规模超1亿美元的中国公司,这为新的一年中国企业赴美上市提供了信心。从今年开始,我们会看到越来越多的中国智能化企业重新赴美IPO。

不过在禾赛上市后,关于其发展的讨论褒贬不一,总的来说还是利居多。老李今天和大家一起聊聊,禾赛是如何冲出赛道的?未来禾赛会有哪些挑战?

一波三折的上市路

也许自动驾驶产业外的朋友不怎么熟悉禾赛,其实禾赛是赫赫有名的激光雷达企业,作为国内乃至全球激光雷达领军企业之一,禾赛的上市道路跟自动驾驶行业的发展一样,一波三折。

早在2020年下半年,禾赛就启动了科创板上市,彼时老李在智能化领域的投资方向正是激光雷达。大家一致认为,禾赛上市后将被“爆炒”,但好景不长,2021年1月7日,禾赛终止了科创板IPO,虽然没有公开理由,但大家都认为是科创板的规则问题以及公司财务问题。

对大多数企业来说,科创板IPO暂缓后,会迎来较长时间的上市空窗期,找不到上市方向,但作为热门领域内的龙头企业,其资源和办法总是比困难多,老李认为禾赛上市的转折点是谢东萤加盟禾赛。

2021年4月,谢东萤加入禾赛担任CFO。谢东萤在资本市场非常出名,作为幕后推动者,他推动了新东方、京东、蔚来等公司成功上市。加盟禾赛后,经过一年多的运作,禾赛顺利实现了上市,但过程也很艰辛。

根据SEC(美国证券交易委员会)披露,早在2021年7月2日,禾赛就已向SEC递交上市相关文件。按照正常节奏,禾赛在2021年底或者2022年初就可以实现上市。据老李了解,由于当时美股市场环境和估值因素的影响,禾赛延缓了上市进度,一直到了今年。

老李想说的是,作为热门赛道的最热门公司,禾赛得到了全球市场的关注,但在现在冰冷的市场环境下,禾赛的估值并不高,或者说为了成功上市,禾赛的股东在估值上做了妥协。

从辅导上市的机构名单看,高盛担任禾赛发行的账簿管理人,摩根士丹利、瑞信、华泰国际作为承销方,可以说,这是近两年来中国企业在美上市的最豪华阵容。海外市场对禾赛保持了乐观的态度,根据不完全统计,禾赛最终发行超额认购约20倍,长线投资者占总发行规模比例过半。

需要说明的是,禾赛的估值并不高,2020年底禾赛科创板上市的时候,其估值就已经达到了100亿人民币,本次禾赛发行价仅为19美元/股,市值为160亿人民币,并不比上市前在一级市场融资的估值高太多。按照理想预期,禾赛IPO市值应该至少在200亿人民币以上。

在市场估值低于发行人预期的情况下,公司要么选择暂缓上市,等市场回暖后重新发行;要么就是选择妥协,通过杀估值尽快上市,推动公司发展进入下一阶段,显然禾赛选择了后者。

尽管估值不高,但禾赛的上市在一定程度上让中国企业重拾了赴美上市的信心,尤其是今年,会有越来越多的中国智能电动汽车概念股在美国上市,但同样中国企业赴美上市的每一步仍充满不确定性和挑战,这也对中国企业及海外投行提出了更高的要求。

禾赛如何冲出赛道

虽然估值不尽如人意,但禾赛依然是成功的,作为“中国激光雷达第一股”,禾赛的成功,值得大家思考和借鉴。企业创始人在不知道企业做什么的时候,敢于探索是最好的结果,正如凯迪拉克的slogen,“所有的伟大都源于一个勇敢的开始”。

禾赛的三位创始人是年轻的,除了较为低调的向少卿,李一帆和孙恺都是行业名人。禾赛成立初期主营产品不是激光雷达,而是激光气体检测,而后经过近三年探索,才转入激光雷达。

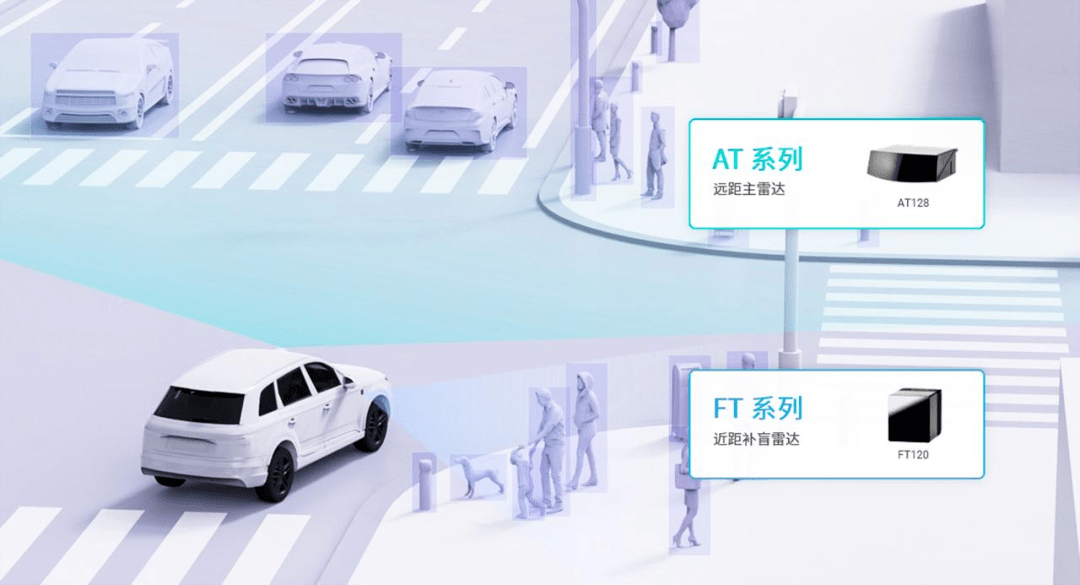

在此老李简单提提什么是激光雷达,激光雷达是ADAS和高阶自动驾驶的主传感器,在ADAS领域,相比毫米波雷达,其可以显著提升ADAS的安全性和舒适性。

禾赛的发展并非顺畅,一方面要遵循整个自动驾驶行业的发展规律,另一方面还要面临来自国内外激光雷达企业的围追堵截。在这个过程中,老李认为,禾赛能冲出赛道的关键是,一个企业战略和一款有竞争力的产品。

自动驾驶行业的典型特点是技术的发展永远落后于人们的预期,激光雷达也是一样。很多人认为 2017 年是激光雷达的“量产元年”,因为从这一年开始,整车企业宣布搭载激光雷达,用于L3级辅助驾驶,但随后的五年里,激光雷达行业迎来的却是定点取消、准入失败、可靠性较差等一系列问题,所有的激光雷达公司都在挣扎中前进。

不管行业怎么艰难,产品如何不可靠,禾赛硬是通过清晰的企业战略坚持到了上市。在企业战略上,禾赛早期布局机械式激光雷达用于路测,这为禾赛带来了相对可观的营收,要知道很多激光雷达公司没有坚持到混合固态产品上市就死掉了。

拯救禾赛乃至激光雷达行业的产品是2021年发布的车规级长距混合固态激光雷达——AT128,禾赛因为AT128成为全球首家月交付过万的车载激光雷达公司,这是禾赛的重要里程碑,也是全球车载激光雷达大规模量产交付的里程碑。

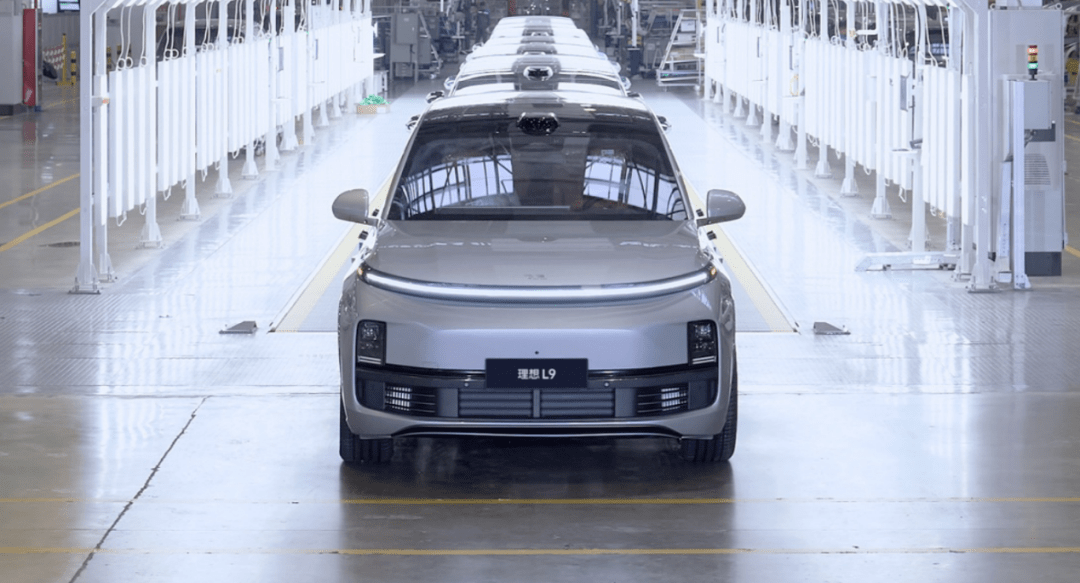

2022年9月,理想汽车旗舰SUV L9正式交付,搭载的正是禾赛的激光雷达产品AT128,禾赛的交付量也随着AT128的爆红而不断提升,目前已经超过10家车企定点了AT128。

根据招股说明书,随着出货量攀升,禾赛2019-2021三年收入分别为3.48亿元、4.16亿元、7.21亿元,截至2022年9月的前三季度营收达7.9亿元。实际上,一旦进入量产阶段,激光雷达行业将从“研发型”企业变成“制造型”企业,禾赛也成为国内第一个解决激光雷达大规模量产的企业。

显然,中国汽车市场的智能化速度比国外要快 ,对智能传感器如激光雷达的需求也更大。2022 年搭载激光雷达的量产车型在中国已经上市,但在海外市场,业内普遍共识认为要到 2025 年以后,如同前些年的电动化,未来三年,禾赛也将迎来出海。

上市后的新挑战

在电动化和智能化的赛道上,龙头企业都会从研发到制造转型,实际上,智能化领域的企业的发展路径也会和宁德时代一样,宁德时代遇到的挑战,智能化企业也会遇到,禾赛也不例外。

老李在上边提到,禾赛已经从“研发型”企业转为“制造型”企业,这个过程里遇到的首要问题是毛利率下滑。

过去几年,禾赛的产品毛利润基本在70%以上,随着出货规模的提升,禾赛的毛利率一直在下滑,而伴随该公司的AT产品系列大规模量产上车,两位数的高毛利率时代会快速远去。

AT产品系列发布后,禾赛的主营业务从过去的自动驾驶转向了前装量产,这种变化体现在禾赛的主要客户中。2020年和2021年,禾赛的前五大客户包括百度、Aurora、小马智行、Autox、文远知行等,都是典型的自动驾驶企业,但到了2022年前三季度禾赛最大的客户变成了理想汽车、集度汽车和路特斯,这些都是车企。

前装量产和自动驾驶最大的区别是定价,从自动驾驶到前装量产,激光雷达的单价从十几万元降低到了目前的几千元。实际上,任何一个公司当它从一个小量高价,进入一个大量低价市场的时候,天然会带来毛利率的下降,当年的宁德时代遇到的也是类似的问题。

毛利率的挑战是行业不可逆转的规律,和宁德时代一样,禾赛在技术领域也存在较多的风险。

对当前的宁德时代来说,其担心的不是技术规模问题,而是技术路线的切换,当新的技术路线来临后,宁德时代在原有技术领域的优势将不复存在。

禾赛面临的技术不确定性远比宁德时代严峻,从2018 年至今,车规级激光雷达的主流产品是混合固态雷达和 MEMS 两种。当前禾赛占据优势的AT系列产品就是混合固态雷达,尽管未来三年内,混合固态和 MEMS 还是主流形式,但混合固态雷达并不是终极路线。

要实现超大规模在车规级使用,固态激光雷达是必然的发展趋势,主要包括 OPA 和 FLASH 两种技术路线,但这两种技术目前还不成熟,但从 5-10 年的角度看,纯固态雷达取代现有技术的可能性非常大。

关于禾赛的褒贬还有很多,老李在此不一一例举。在此需要说明,进入2022年以来,真正推动禾赛发展的不是自动驾驶,而是ADAS,作为技术更为领先的产品,目前的激光雷达主要还是作为辅助驾驶传感器下的ADAS,实现成本和性能的平衡。其中理想汽车敢于尝鲜,走在了行业最前面。

禾赛的上市是禾赛的成功,是中国车企智能化的成功,但不算自动驾驶行业的成功,自动驾驶依旧还有很长很长的路要走。

![[dangao] [dangao]](/static/assets/comment/emotions/dangao.gif)

![[qiu] [qiu]](/static/assets/comment/emotions/qiu.gif)

![[fadou] [fadou]](/static/assets/comment/emotions/fadou.gif)

![[tiaopi] [tiaopi]](/static/assets/comment/emotions/tiaopi.gif)

![[fadai] [fadai]](/static/assets/comment/emotions/fadai.gif)

![[xinsui] [xinsui]](/static/assets/comment/emotions/xinsui.gif)

![[ruo] [ruo]](/static/assets/comment/emotions/ruo.gif)

![[jingkong] [jingkong]](/static/assets/comment/emotions/jingkong.gif)

![[quantou] [quantou]](/static/assets/comment/emotions/quantou.gif)

![[gangga] [gangga]](/static/assets/comment/emotions/gangga.gif)

![[da] [da]](/static/assets/comment/emotions/da.gif)

![[touxiao] [touxiao]](/static/assets/comment/emotions/touxiao.gif)

![[ciya] [ciya]](/static/assets/comment/emotions/ciya.gif)

![[liulei] [liulei]](/static/assets/comment/emotions/liulei.gif)

![[fendou] [fendou]](/static/assets/comment/emotions/fendou.gif)

![[kiss] [kiss]](/static/assets/comment/emotions/kiss.gif)

![[aoman] [aoman]](/static/assets/comment/emotions/aoman.gif)

![[kulou] [kulou]](/static/assets/comment/emotions/kulou.gif)

![[yueliang] [yueliang]](/static/assets/comment/emotions/yueliang.gif)

![[lenghan] [lenghan]](/static/assets/comment/emotions/lenghan.gif)

![[kun] [kun]](/static/assets/comment/emotions/kun.gif)

![[meng] [meng]](/static/assets/comment/emotions/meng.gif)

![[shenma] [shenma]](/static/assets/comment/emotions/shenma.gif)

![[peifu] [peifu]](/static/assets/comment/emotions/peifu.gif)

![[qinqin] [qinqin]](/static/assets/comment/emotions/qinqin.gif)

![[nanguo] [nanguo]](/static/assets/comment/emotions/nanguo.gif)

![[hufen] [hufen]](/static/assets/comment/emotions/hufen.gif)

![[shuai] [shuai]](/static/assets/comment/emotions/shuai.gif)

![[jingya] [jingya]](/static/assets/comment/emotions/jingya.gif)

![[cahan] [cahan]](/static/assets/comment/emotions/cahan.gif)

![[shengli] [shengli]](/static/assets/comment/emotions/shengli.gif)

![[qioudale] [qioudale]](/static/assets/comment/emotions/qioudale.gif)

![[cheer] [cheer]](/static/assets/comment/emotions/cheer.gif)

![[ketou] [ketou]](/static/assets/comment/emotions/ketou.gif)

![[shandian] [shandian]](/static/assets/comment/emotions/shandian.gif)

![[haqian] [haqian]](/static/assets/comment/emotions/haqian.gif)

![[jidong] [jidong]](/static/assets/comment/emotions/jidong.gif)

![[zaijian] [zaijian]](/static/assets/comment/emotions/zaijian.gif)

![[kafei] [kafei]](/static/assets/comment/emotions/kafei.gif)

![[love] [love]](/static/assets/comment/emotions/love.gif)

![[pizui] [pizui]](/static/assets/comment/emotions/pizui.gif)

![[huitou] [huitou]](/static/assets/comment/emotions/huitou.gif)

![[tiao] [tiao]](/static/assets/comment/emotions/tiao.gif)

![[liwu] [liwu]](/static/assets/comment/emotions/liwu.gif)

![[zhutou] [zhutou]](/static/assets/comment/emotions/zhutou.gif)

![[e] [e]](/static/assets/comment/emotions/e.gif)

![[qiang] [qiang]](/static/assets/comment/emotions/qiang.gif)

![[youtaiji] [youtaiji]](/static/assets/comment/emotions/youtaiji.gif)

![[zuohengheng] [zuohengheng]](/static/assets/comment/emotions/zuohengheng.gif)

![[huaixiao] [huaixiao]](/static/assets/comment/emotions/huaixiao.gif)

![[gouyin] [gouyin]](/static/assets/comment/emotions/gouyin.gif)

![[keai] [keai]](/static/assets/comment/emotions/keai.gif)

![[tiaosheng] [tiaosheng]](/static/assets/comment/emotions/tiaosheng.gif)

![[daku] [daku]](/static/assets/comment/emotions/daku.gif)

![[weiqu] [weiqu]](/static/assets/comment/emotions/weiqu.gif)

![[lanqiu] [lanqiu]](/static/assets/comment/emotions/lanqiu.gif)

![[zhemo] [zhemo]](/static/assets/comment/emotions/zhemo.gif)

![[xia] [xia]](/static/assets/comment/emotions/xia.gif)

![[fan] [fan]](/static/assets/comment/emotions/fan.gif)

![[yun] [yun]](/static/assets/comment/emotions/yun.gif)

![[youhengheng] [youhengheng]](/static/assets/comment/emotions/youhengheng.gif)

![[chong] [chong]](/static/assets/comment/emotions/chong.gif)

![[pijiu] [pijiu]](/static/assets/comment/emotions/pijiu.gif)

![[dajiao] [dajiao]](/static/assets/comment/emotions/dajiao.gif)

![[dao] [dao]](/static/assets/comment/emotions/dao.gif)

![[diaoxie] [diaoxie]](/static/assets/comment/emotions/diaoxie.gif)

![[liuhan] [liuhan]](/static/assets/comment/emotions/liuhan.gif)

![[haha] [haha]](/static/assets/comment/emotions/haha.gif)

![[xu] [xu]](/static/assets/comment/emotions/xu.gif)

![[zhuakuang] [zhuakuang]](/static/assets/comment/emotions/zhuakuang.gif)

![[zhuanquan] [zhuanquan]](/static/assets/comment/emotions/zhuanquan.gif)

![[no] [no]](/static/assets/comment/emotions/no.gif)

![[ok] [ok]](/static/assets/comment/emotions/ok.gif)

![[feiwen] [feiwen]](/static/assets/comment/emotions/feiwen.gif)

![[taiyang] [taiyang]](/static/assets/comment/emotions/taiyang.gif)

![[woshou] [woshou]](/static/assets/comment/emotions/woshou.gif)

![[zuqiu] [zuqiu]](/static/assets/comment/emotions/zuqiu.gif)

![[xigua] [xigua]](/static/assets/comment/emotions/xigua.gif)

![[hua] [hua]](/static/assets/comment/emotions/hua.gif)

![[tu] [tu]](/static/assets/comment/emotions/tu.gif)

![[tiaowu] [tiaowu]](/static/assets/comment/emotions/tiaowu.gif)

![[ma] [ma]](/static/assets/comment/emotions/ma.gif)

![[baiyan] [baiyan]](/static/assets/comment/emotions/baiyan.gif)

![[zhadan] [zhadan]](/static/assets/comment/emotions/zhadan.gif)

![[weixiao] [weixiao]](/static/assets/comment/emotions/weixiao.gif)

![[wen] [wen]](/static/assets/comment/emotions/wen.gif)

![[dabing] [dabing]](/static/assets/comment/emotions/dabing.gif)

![[xianwen] [xianwen]](/static/assets/comment/emotions/xianwen.gif)

![[shuijiao] [shuijiao]](/static/assets/comment/emotions/shuijiao.gif)

![[yongbao] [yongbao]](/static/assets/comment/emotions/yongbao.gif)

![[kelian] [kelian]](/static/assets/comment/emotions/kelian.gif)

![[pingpang] [pingpang]](/static/assets/comment/emotions/pingpang.gif)

![[danu] [danu]](/static/assets/comment/emotions/danu.gif)

![[geili] [geili]](/static/assets/comment/emotions/geili.gif)

![[wabi] [wabi]](/static/assets/comment/emotions/wabi.gif)

![[kuaikule] [kuaikule]](/static/assets/comment/emotions/kuaikule.gif)

![[zuotaiji] [zuotaiji]](/static/assets/comment/emotions/zuotaiji.gif)

![[tuzi] [tuzi]](/static/assets/comment/emotions/tuzi.gif)

![[bishi] [bishi]](/static/assets/comment/emotions/bishi.gif)

![[caidao] [caidao]](/static/assets/comment/emotions/caidao.gif)

![[dabian] [dabian]](/static/assets/comment/emotions/dabian.gif)

![[fanu] [fanu]](/static/assets/comment/emotions/fanu.gif)

![[guzhang] [guzhang]](/static/assets/comment/emotions/guzhang.gif)

![[se] [se]](/static/assets/comment/emotions/se.gif)

![[chajin] [chajin]](/static/assets/comment/emotions/chajin.gif)

![[bizui] [bizui]](/static/assets/comment/emotions/bizui.gif)

![[deyi] [deyi]](/static/assets/comment/emotions/deyi.gif)

![[ku] [ku]](/static/assets/comment/emotions/ku.gif)

![[huishou] [huishou]](/static/assets/comment/emotions/huishou.gif)

![[yinxian] [yinxian]](/static/assets/comment/emotions/yinxian.gif)

![[haixiu] [haixiu]](/static/assets/comment/emotions/haixiu.gif)