宁王失意,难再遥遥领先

很多人都还记得,就在半个多月前的阿维塔12全球上市发布会上,被誉为“中国最强合伙人”的宁德时代董事长曾毓群与华为常务董事、终端BG CEO、智能汽车解决方案BU董事长余承东、以及长安汽车董事长朱华荣亦再次重磅同台。

很快,华为和长安再次牵起了手,不仅强化两者之间的利益捆绑关系,也能分摊投入巨大但一直不赚钱的华为车BU业务的业绩压力。

瞬间起飞的不止流量。

长安股价因与华为合作连续暴涨,长安控股的东安动力更是连续封板。长安继11月27日涨停之后,11月28日收盘逼近涨停,股价创历史新高。

但反观前两年的资本宠儿,“合伙人”之一的宁德时代股价较2021年的最高点已腰斩,截至11月28日收盘,其股价报收于171.92元,市值为7563亿元。

龙头闯关港交所?

市场消息称,宁德时代正考虑在香港上市。值得一提的是,宁德时代今年曾被曝计划在瑞士上市,但目前该计划已搁浅。

IFR报道指出,宁德时代在瑞士上市计划搁浅或是因为监管机构担心计划发行的规模庞大,会给A股市场带来压力。如本次赴港上市顺利进行,宁德时代将成为国内第一个同时在A股和港股上市的动力电池公司。

但港股上市也是宁德时代唯一的选择。

“如果想筹集大量资金,就不能选择A股或GDR。现在讨论宁德时代香港上市的发行规模还为时过早,但可以参考此前GDR目标发行规模,即50亿至60亿美元”。

虽然“日赚一亿”的宁德时代并不缺钱,但今年Q3出现了自上市以来的首次净利润下降,持续数年的高增长态势戛然而止。

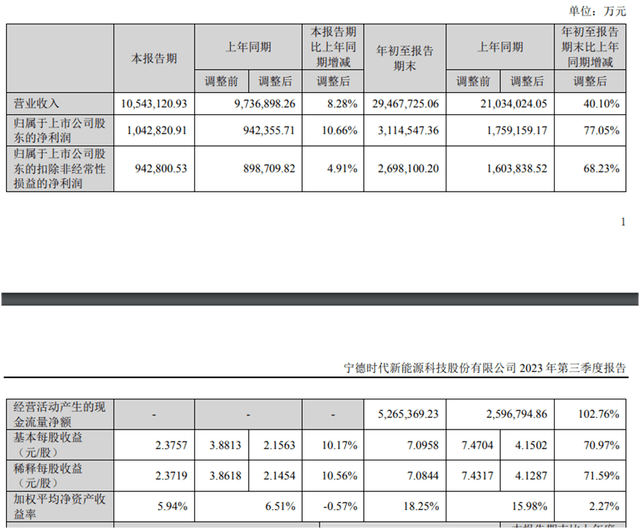

数据显示,宁德时代Q3营收为1054.31亿元,同比增长8.28%,环比增长5.21%。归母净利润为104.28亿元,同比增长10.66%,环比下滑4.28%。扣非净利润94.28 亿元,同比增长4.9%,环比下滑3.3%。

对于第三季度净利润环比下跌,宁德时代在财报电话会议中解释称,考虑目前车企端有较大的竞争压力,出于支持客户发展、深化客户合作关系的考量,第三季度在动力电池端对车企客户有一些返利安排,体现为对收入的冲减,相应对利润产生影响。

此外,公司海外布局扩张较快,海外结算币种有美元和欧元等,2023年外汇波动幅度较大,Q3出现汇兑损失。

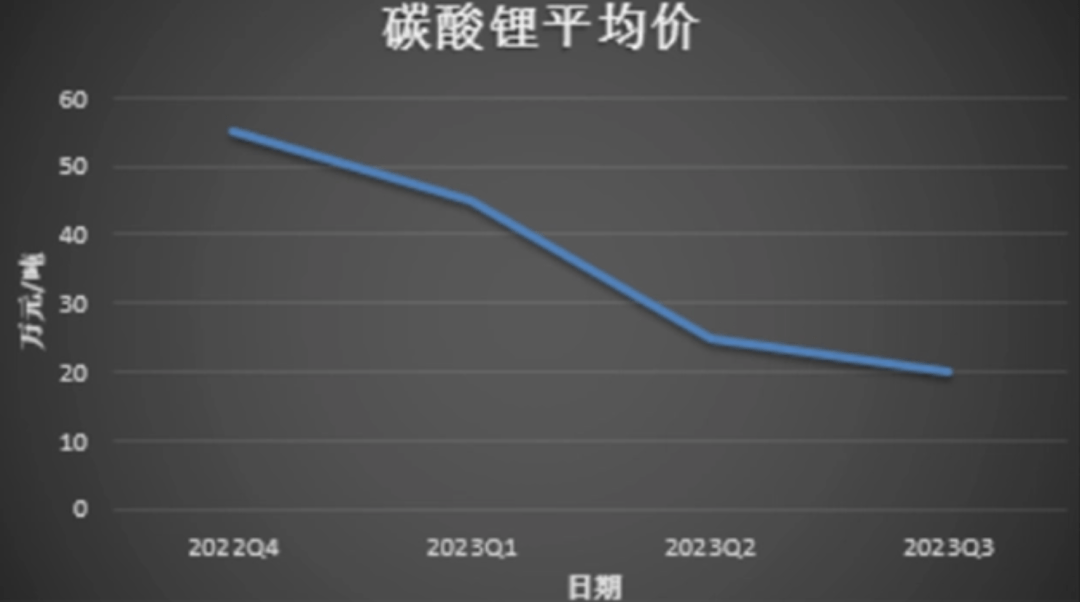

但在外界看来,年初的赌局让宁德时代处于被动局面。

“锂矿返利”就是那场豪赌,说好听点一方面宁德时代想要打击囤货炒作、哄抬锂价的投机行为;另一方面是基于产能瓶颈得到释放之后,行业围绕市占率展开激烈争夺的情况下,通过提前锁单的方式守住市场。

但说白了就是除了赌碳酸锂价格仍会保持在高位之外,宁德时代也意图与下游整车企业实现更高程度的产能绑定。

而“锂矿返利”的代价在报表中体现为对收入的冲减,导致利润下滑。为了加强对下游客户的配套绑定,此前有行业人士透露,除了“锂矿返利”之外,宁德时代还在跟车企谈现金返利,有可能到年底就会实施。

结合业务来看,在中国地区,宁德时代的市场份额正被其他竞争对手瓜分。

据中国汽车动力电池产业创新联盟数据,今年比亚迪已超越宁德时代成为碳酸铁锂动力电池装车量市场占有率第一,与此同时,中创新航、亿纬锂能、国轩高科都在不断“瓦解”着宁德时代的龙头地位。

从整个动力电池市场来看,今年1-10月,宁德时代动力电池累计装车量为126.08Gwh,市场占比为42.76%,而去年同期其市占率为47.62%。

值得一提的是,宁德时代市占率的下跌,也与其最大客户特斯拉在中国地区的同期销量下滑有关。

车企不愿再为“宁王”打工?

去年,广汽集团董事长曾庆洪曾笑称,“动力电池成本已占到我们汽车的60%,且不断增加,那现在不是给宁德时代打工吗?”

“车企为宁德时代打工”也引发业界深思。

毕竟,动力电池占到整车成本的40%-60%,没有一家车企甘愿沦为电池厂商“打工仔”。

目前主机厂自研动力电池的趋势已成定局。例如蔚来已经在自研半固态电池的路上,广汽埃安在2022年底开建动力电池工厂,长城力挺旗下的蜂巢能源……

另一方面,特斯拉解绑宁德时代的可能性也在增加。

今年3月份,特斯拉在德国柏林工厂部署了多条锂电池的生产线。在此之前,特斯拉在美国加州的超级工厂宣布量产了100万块锂电池。

更关键的是,特斯拉已经选择松下和LG作为新款锂电池的供应商。其自产自研的“大杀器”4680电池,号称能量密度提升5倍,续航里程提升16%。

根据特斯拉Q3报,由德州超级工厂生产的4680大圆柱电池,1号生产线在今年6月开始满产,产能为4Gwh,一年生产4000万颗电池,可以装4万辆车。2号产线也开始投产,产品是第二代大电池,能量密度高10%。预计今明两年共有8条产线投产,对应32Gwh产能。

此外,亿纬锂能7Gwh的大圆柱生产线在2022年12月开始生产,市场预计将在2024年二三季度达到满产,2024年第四季度和2025年大量出货。

过去的友商们都各怀心思,不过在宁德时代看来,技术路线仍然是决定企业阶段性胜利的关键因素。但如今,锂电技术和产业链都已非常成熟,从目前电池研发的生产速度和成果来看,有着出乎意料的快,各家厂商的市占率都提了上来。

2022年7月,比亚迪在磷酸铁锂市场以41.9%的市占率超过宁德时代,跃居国内铁锂装车量第一。到了今年7月份,比亚迪在磷酸铁锂市场的份额已经达到43.18%,宁德时代的市占率则从37.37%下滑至31.69%。

另据媒体报道,2018年脱胎于长城动力电池事业部的蜂巢能源,在今年上半年凭借短刀电池,成功配套了理想L7和银河、领克等PHEV车型异军突起。前不久,这家动力电池新秀还斩获了宝马欧洲区近90GWh的产能订单。如果按每瓦时0.6元的价格估算,这笔订单的价值高达960亿人民币。

可以肯定的是,早期的宁德时代,正是拿下了宝马的订单才名声大噪,进而跻身多家主机厂的供应链,市场份额迅速提升。但宁德时代的对手,如今也在竭力追赶,缩小和龙王之间的差距。

扩大朋友圈和出海并举?

宁德时代是否造车也被市场议论许久。

但在外界看来,宁德时代和华为一样,都在加大与车企捆绑力度,试图打造一个属于自己的造车圈。

去年12月,宁德时代先是与奇瑞集团签署战略合作,同时入股奇瑞控股,成为第七大股东。再是与华为终端签署合作备忘录,计划围绕华为智选车项目进行合作。此外,宁德时代与长安汽车签署成立合资公司协议,与阿维塔科技签署深化战略协议。

今年更忙。2月,宁德时代参投极氪7.5亿美元A轮融资。3月中旬,宁德时代与北汽集团签署商务合作与先进技术赋能战略合作协议,双方计划共同开发动力电池产品,开拓新能源汽车市场。

在整车领域,除了奇瑞,宁德时代已经投资爱驰汽车、阿维塔、哪吒和赛力斯等多家造车新势力。此前,宁德时代还在北汽蓝谷55亿元定增中获配3亿元。根据公开信息,宁德时代与这些车企在技术研发和供应链保障领域合作,参与整车研发,赋能动力电池。

企查查数据显示,宁德时代对外投资企业116家。截至目前,宁德时代参与的投融资事件共62起,其中去年参与投融资事件17起,包括整车厂和电池产业链上下游相关企业,以及汽车零部件等多个领域。

虽然宁德时代在国内的市场份额出现下降,但海外市场成为宁德时代目前今年业绩的唯一亮点。

据韩国研究机构SNE Research数据,今年1-8月,宁德时代全球动力电池使用量市占率扩大至36.9%,持续排名全球第一;海外市场份额达27.7%,比去年同期提升6.9个百分点.其中,在欧洲市场份额为34.9%,同比大幅提升8.1个百分点;在中美欧以外地区市场份额为27.2%,同比大幅提升9.8个百分点。

近期宁德时代已获得大众、宝马、奔驰等多家欧洲本土车企的大额订单,另与福特宣布将重启此前中断的美国密歇根州纯电动汽车电池工厂建设计划;将在现代新款KONA和起亚Ray EV车型上实现装车;与Stellantis集团计划在欧洲建立一家电动汽车电池厂以及探讨以对等模式成立一家合资企业的可能性。

在东南亚市场,宁德时代与泰国Arun Plus公司达成了CTP(高效成组技术)合作协议;与越南车企VinFast签订全球战略合作谅解备忘录,在现有CTP产品配套的合作基础上,双方将在CIIC(宁德时代一体化智能底盘)方面探索多种形式的合作。

东吴证券研报称,目前宁德时代全球市占率仍能保持35%左右,长期来看,考虑宁德时代将进一步突破美国市场,预计其在动力电池领域有望做到40%的份额。

不过,对于宁德时代来说,最重要的国内市场里并没有传出太多的好消息。

眼下碳酸锂价格已回调至15万/吨,毛利不断被挤压。与此同时,主机厂基于供应链安全的角度考虑,从找二供三供当“平替”到自研电芯做闭环,下游加强自主性的趋势明显。一纸财报,更暴露了宁德时代背后一堆隐忧。

业绩受困引发市场担忧,花旗下调对宁德时代的盈利预测,将目标价小幅下调至313元,同时分别下调公司2023-2025年的盈利预测4%、8%和9%。